欢迎关注隆基股份系列文章

系列十:隆基股份竞争力分析及未来思考

各位读者朋友们如果看完了光伏行业发展史及隆基股份发展史,想必对隆基股份应该有一个相对比较深的印象,这种比较深的印象,我认为是隆基股份的成长能力给了我们较为深刻的印象,这样的成长能力在大A股是属于非常罕见的级别。

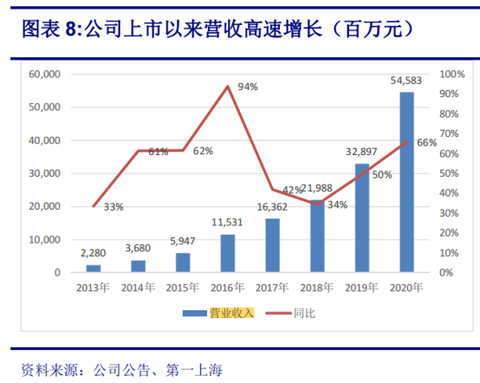

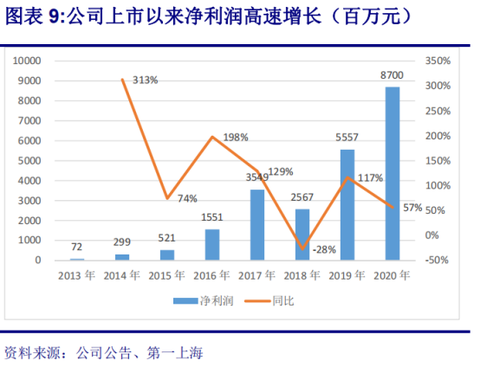

2013-2020年,公司营业收入从23亿元增长至546 亿元,年复合增速达到57.4%,公司净利润也从 0.72 亿元(2013)增长至 87 亿元(2020),年复合增速高达 98.2%。

那么我们现在是如何评估公司的竞争力呢?在年报里公司对自己的核心竞争力写着非常清楚:

(一)前瞻性的战略规划能力和高效的战略执行能力

(二)雄厚的技术储备和领先的研发优势

(三)享誉全球的品牌优势和品质保证

(四)稳健经营控制风险的能力

在这里我想谈谈我的看法:

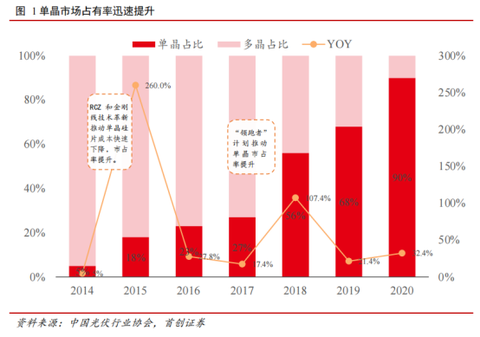

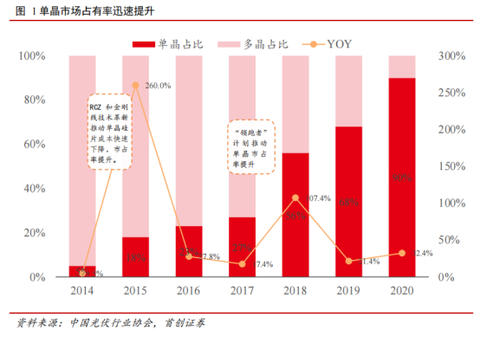

2006年公司成立之初,通过对光伏行业各类技术路线进行研判,通过第一性原理,选择了单晶作为公司的技术方向,并集中资源聚集目标,对于公司当时的选择,可以说是非常具有前瞻性的研判,因为单晶的成本远高于多晶,但单晶的转换效率高于多晶,如何降低单晶成本,是单晶取代多晶的最关键所在。之后公司不断的通过研发,降低成本,提高转换效率。

说到研发,就要说下隆基股份的研发优势:

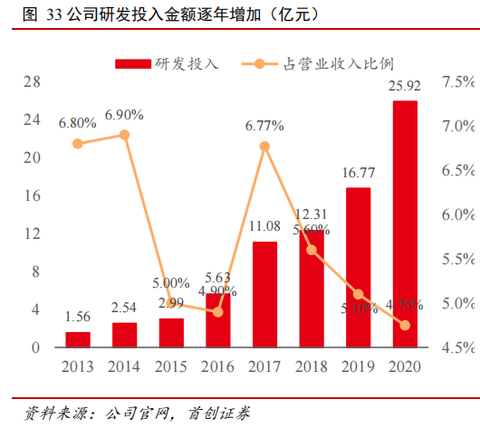

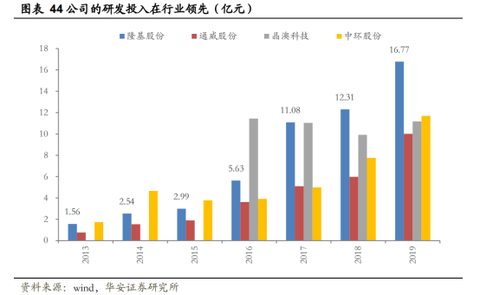

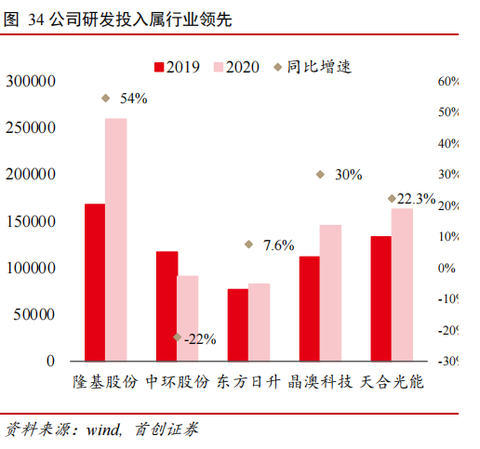

2013年隆基研发投入1.56亿增长到2020年25.92亿,过去七年研发投入复合增长49%,非常快,而且在整个行业中,研发投入远远领先于竞争对手。

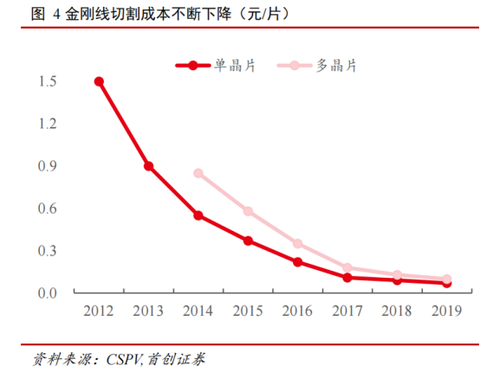

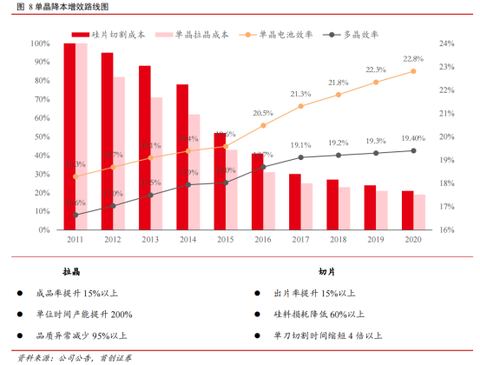

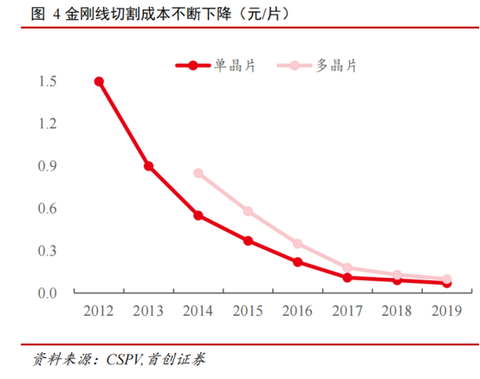

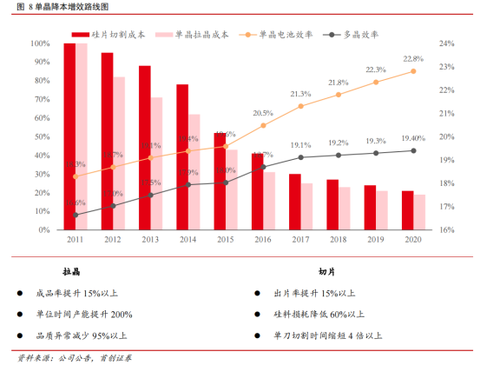

正是由于非常高的研发投入,提高了生产效率,降低了生产成本,非硅成本不断下降(金刚线等技术的采用使得 2019 年单晶切片成本与 2011 年相比下降了 79%)。

单晶转换效率较多晶大幅提高:

正因为单晶成本的快速下降与转换效率的大幅提高,单晶市占率迅速得以提升,慢慢取代多晶硅,而隆基正是压注单晶硅技术路线,成为这个时代的最大的赢家,所以从这一点上来看隆基管理层是具有非常强的前瞻性战略意识。

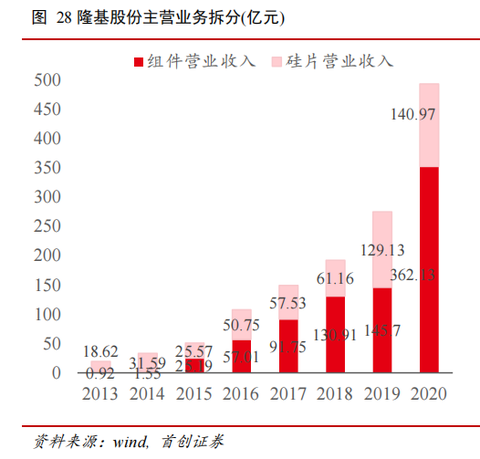

隆基的前瞻性战略意识可不仅仅是在压注单晶硅取代多晶硅上,在2015年收购浙江乐叶光伏进军太阳能电池、组件,2014年组件营收1.6亿增长到2020年362亿,6年时间复合增长147%。

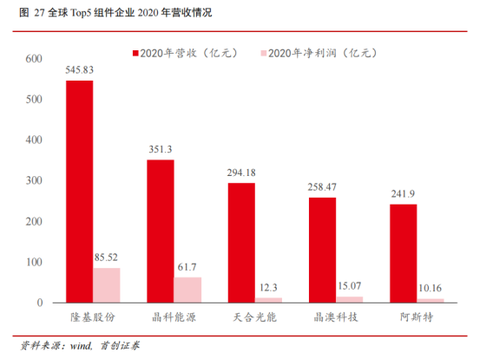

2020年公司首登全球光伏组件第一,全球市占率19%。

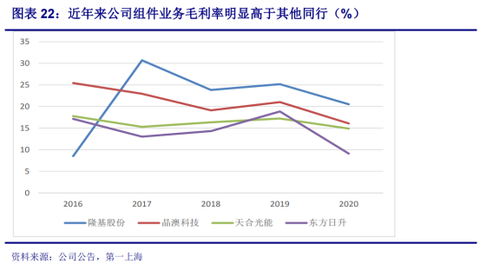

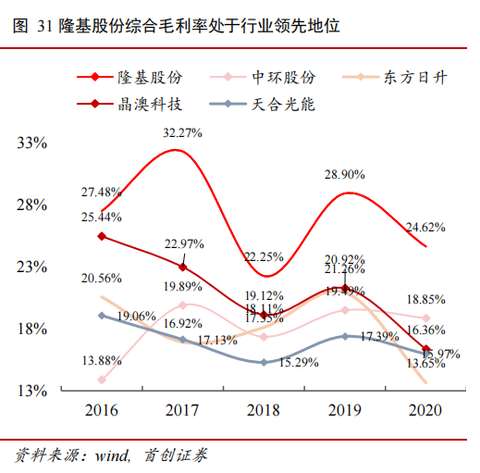

在组件业务中,隆基的毛利率远高于同行的毛利率,公司的竞争力非常明显。

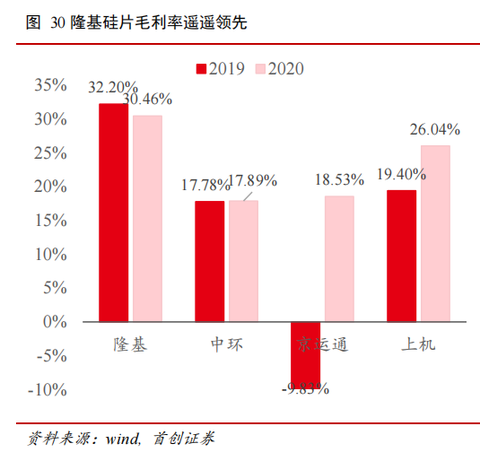

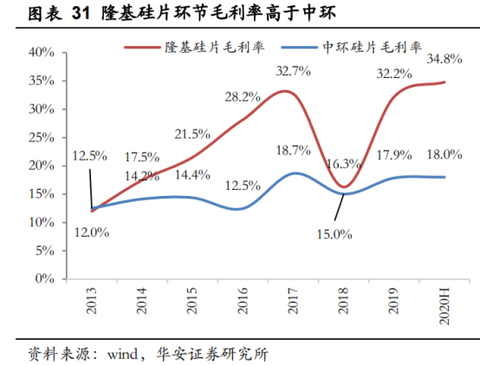

同样在硅片领域上,隆基的毛利率也远超同行竞争对手:

为什么隆基硅片毛利率会远高于竞争对手呢?

一、规模优势:

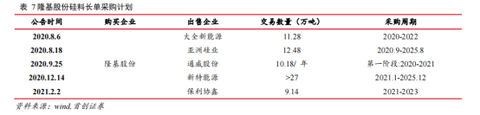

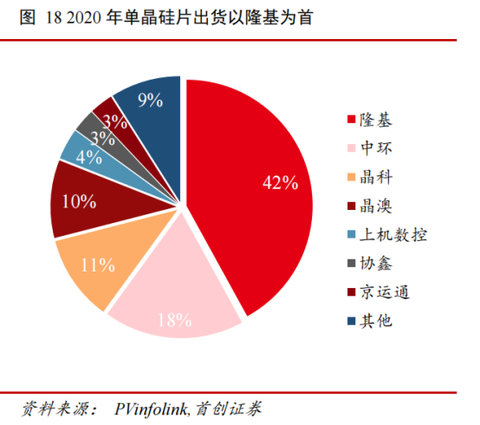

由于隆基庞大的规模优势,在硅片领域中市占率达到42%,算得是半个江山了,是第二名中环股份的两倍以上,通过长单锁定上游硅料,有效保障原材料供应。

二、有一定的议价权

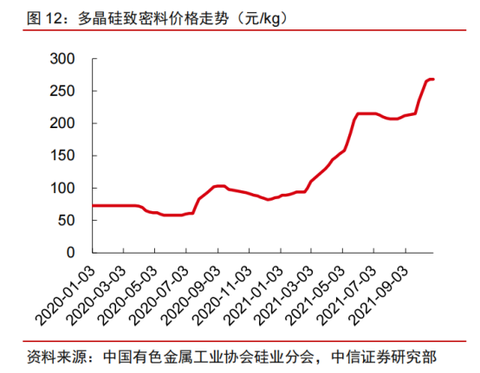

2021年以来,硅料价格不断上涨,面对成本上涨的压力。

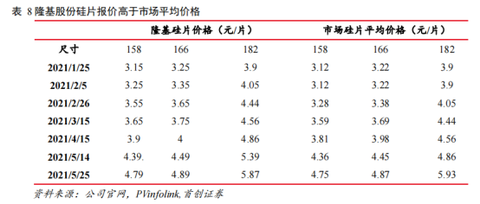

公司在硅片环节发挥出超强的议价能力,通过4次调涨硅片价格来应对原材料成本增加,公司硅片价格明显领先于市场平均价格水平。

由于隆基在硅片、组件毛利率远超对手,在综合毛利率上体现得更加明显了。

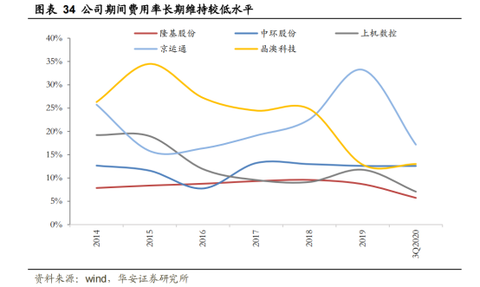

下面再来看下公司的经营管理能力:除了生产端的成本优势,公司在费用端的控制也做到极致,在整个行业中费用率长期维持较低水平。

公司的盈利能力最终体现在ROE上。

隆基股份:ROE长期维持在20%以上。

中环股份:ROE基本在10%以下。

通过ROE对比,很明显隆基的盈利能力远高于中环股份。

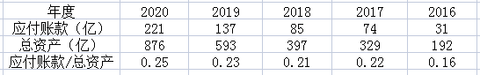

隆基股份远超对手的盈利能力是公司竞争力较强的一种综合体现,较高的毛利率一方面是体现对下游客户有一定的议价权,巨大的规模优势对上游客户也有一定的话语权,体现在应付账款/总资产常年维持在20%以上(公司对上游客户的占款能力)。

另一方面是由于强大的研发优势,非硅成本不断下降(每年复合10%的下降幅度)。

公司的研发优势不单单是在降低成本上,更重要的是转换效率的提高。

才有机会让单晶硅最终取代多晶硅。

而较低的费用率也体现了管理层的经营管理能力。

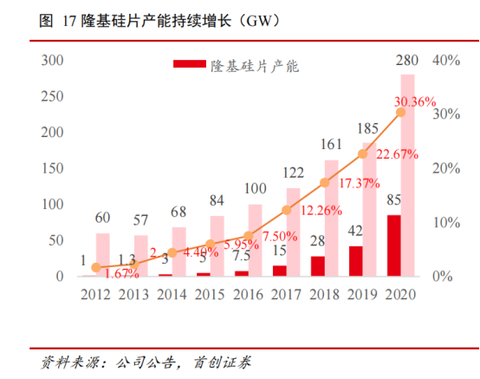

所以说隆基超强的盈利能力,是公司竞争力的综合体现,正是由于公司有着较强的竞争力,在产能建设上一直在扩张,迅速占领市场,2012 年公司单晶硅片产能首次突破 1GW,

2020 年公司硅片产能 85GW,硅片产能 8 年间增长 85 倍。

仅仅20年时间隆基成为全球光伏行业的老大,并且公司在2017-2018年这两个会计年度里:2017年公司向全球免费公开领先的单晶低衰减技术-LIR(光致再生)技术,推出 Hi-MO2 产品,PERC 电池转换效率提升至 23.6%,创造了新的世界纪录,60 型单晶 PERC 组件转换效率达到 20.41%,刷新该领域的行业纪录。

2018年公司承诺无偿提供方案,帮助客户将 PERC 组件首年衰减控制在 2%以内,线性衰减控制在 0.65%以内,这是公司继 2017 年表态共享 LIR 技术之后的又一次行业技术共享,充分体现了公司推动行业技术进步的信心和决心。

公司能够免费公开领先的技术,推动行业的发展,我非常欣赏这类企业,这是企业的自信,不怕挑战,勇于挑战自我,超越自我的一种体现。

面对这样的一种企业,我会投资它吗?

短期应该不会

1、隆基的营业收入含金量我无法确定

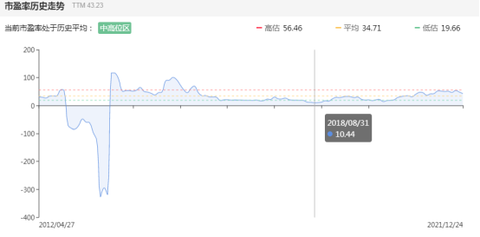

2、2018年公司的PE最低是10倍左右,目前公司的估值动态PE43,处于历史估值上方。

3、我对技术的理解比较浅薄,比如尺寸之争:现在尺寸之争形成两大阵营,一边是隆基、晶科晶澳为代表的182阵营,一边是中环、天合上机为代表的210阵营;市场也是争论不休,甚至有人认为隆基182阵营有可能会被市场淘汰。

N型电池元年,逐渐替代P型,格局会如何演变?

组件在降价和产能扩张的同时,能否以量补价?

如果行业一旦遇冷:全产业链降价的情况下,隆基照样逃不过业绩大幅下降的命运,2018年就是例子,当时市场还给了隆基非常低的估值。

这些问题我没想清楚之前,我可不想由于这个非常有增长潜力的赛道,有着非常优秀基因的公司,这个看似非常有说服力的逻辑去选择溢价购买,这不是我的风格,因为我相信一个简单常识,就算是一个非常不错的行业,在未来很多年的时间里行业的景气度都有可能发生较大的变化,我只需要作好研究,然后慢慢等待。况且隆基强大的竞争力,在我眼里仍然形成不了非常强大的护城河,首先公司对下游客户的话语权并不是我们想象中的强,仍还有大量的应收账款;其次在清洁能源整个赛道里,谁拥有非常低的成本与非常高的转换效率,谁就是这个行业的赢家,虽然在新的领域里隆基也布局了:2021 年公司两大新动作在于 BIPV 和氢能新赛道的布局,公司通过收购森特股份,开启 BIPV 光伏增量市场,同时通过成立隆基氢能科技公司,布局氢能新赛道。但仍然也不能证明隆基也能够在新的赛道绽放它的光芒,投资是讲确定性的,光伏行业的特点:属于资本密集型产业,规模化生产是降低成本的必要手段,同时光伏行业技术更新速度较快,新技术、新工艺不断涌现并实现技术替代,行业领先企业需要通过不断进行设备升级、改造和更新巩固技术和成本优势。所以这个行业最大的特点是:技术更新快、资本支出大。这两者我都不太喜欢,因为我对这方面认知极度缺失,我才不敢随意溢价购买,我也不敢很轻易越过我的原则:高于30PE,要非常谨慎,除非我能够确定未来几年我能够看得比较透彻。

@今日话题 @上市公司 @雪球创作者中心 @雪球达人秀 $隆基股份(SH601012)$

本话题在雪球有9条讨论,点击查看。

雪球是一个投资者的社交网络,聪明的投资者都在这里。

点击下载雪球手机客户端 http://xueqiu.com/xz]]>

来源分类:A重要

文章日期:January 16, 2022 at 01:18PM

收藏日期:January 16, 2022 at 01:18PM