本文转自: https://xueqiu.com/2792218779/295452796

仅做个人收藏,版权归原作者所有

虽然有时论坛谈笑风云甚至有些轻浮,但其实投资在我认知和体验里是一件非常严肃的事,不少人包括我自己是属于可能没了就没有人生再次翻盘概率的事,于是0杠杆0债务只用自己已经准备好输的起最坏可能概率模式进行,认真说说我对待投资的态度和逻辑那些事儿:

1. 我们需要一个在最坏的情况也可以存活的机制。

2022.03.13的文章 <<活了100年的投资大佬的格局>>:“我觉得痛苦是正常的。如果你做长期投资,无论是投资股票,还是投资房地产,我可以告诉你,一定既有哀鸿遍野的时候,也有蓬勃兴旺的时候。你要做的就是,无论是遇到了好时候,还是遇到了坏时候,都要安然无恙地活下去。”。

2. 被公认为最合理、稳健的家庭资产分配方式

2022-06-09 我的文章《标准普尔家庭资产象限图》,“标准普尔曾调研全球十万个资产稳健增长的家庭,分析总结出他们的家庭理财方式,从而得到了家庭标准普尔资产象限图。此图被公认为最合理、稳健的家庭资产分配方式。” 我个人非常推介。

3. 关于市场的残酷性,我个人采用未来可靠谱获取的股息来对冲风险。

我在《别人都说港股不好我却觉得挺好很多时候市场很有效》提到:

“有些有清零的生意市值我觉得市值就应该接近零呀,这才正常呀!” 。。。

“有人骂,多少市盈率多少市净率……这个重要吗?我觉得真正有意义的指标是未来靠谱的股息率多少?也就是未来公司可以给投资者带来多少回报”

“市盈率是没用的,市净率也是没用的,要看公司现在和未来是否可以持续靠谱的业绩和没有致命风险,然后看未来五年八年是否可以拿回相当于目前股价50%或以上的股息,股息使得投资成本收回了一大部分,另外就看五年八年后的高分红后,公司未来的能否继续产生股息给投资者?五年八年后公司可以给投资者带来更多股息回报,还是差不多,还是可能略微少一些,还是没有了?”

4. 关于分散和集中。

我在2021-10-07的文章《施洛斯分散VS老巴集中》提到:

“首先个人觉得适度分散更好,但同时必须坚持不懂不碰防止为了分散而分散掉坑,不懂的现金比什么都好”。。。

“如果不是真懂,现金比什么都好。不要对赌一个行业更不要对赌一个企业,包括不要信仰你发现身边的人全都叫好或称牛的企业或企业掌门人。就我个人的接触和认知而言,我还没有遇到过一个企业没有令我毛骨悚然的不适记录和风险可能,如果你没有发现大概说明你对这个企业不够了解,我是这么理解的。”

你细品一下某康是不是上了某视很多人感觉不错?你看某光伏的名字是谁的老师的名字?你看某人上了城楼觉得没事?

5.《 致良知:最终的亏损是认知的兑现》

2022-01-07的文章《 致良知:最终的亏损是认知的兑现》:“把自己亏损根源归于那个大V或其他人是一个人自身认知问题,我个人认为亏损的最深根源永远是自己,跟别人无关”。

《我的持股以及买卖心态》:

6. 《价值投资是狙击做T还是游击长持?》“我们大部分的投入资金都不是十年以上的闲钱,而是十年以内大概率要用的钱,我个人的这块价值投资怎样开始的?一是买入安全边际,二才是识别未来十年的稳定和成长的靠谱概率”

7.股息率和股息率可持续性。

2022-01-08的文章《未来10年可实现年股息率6.3%以上是我的投资基准》:

“而且特别特别注意风险:一定要用十年八年甚至十年以上都可以不用的闲钱投资。否则下跌后的恐惧和生活的刚性兑现应急会让你损失惨重。也就是说未来10年的平均年股息率6.3%也不能保障你的安全,除非你这个钱可以10年都不用取出来!”,

文中我还举例“目前股价2024元市值25400亿,2021年预报利润520亿历史新高,我不知道未来10年茅台能不能达到我的62.5%累积股息率,也就是未来茅台需要分红15875亿才能符合我个人的投资基准,那它即使100%利润分红也要平均每年1587.5亿的年利润呀?可以有这么多的利润吗?会有那么高的派现率吗?”

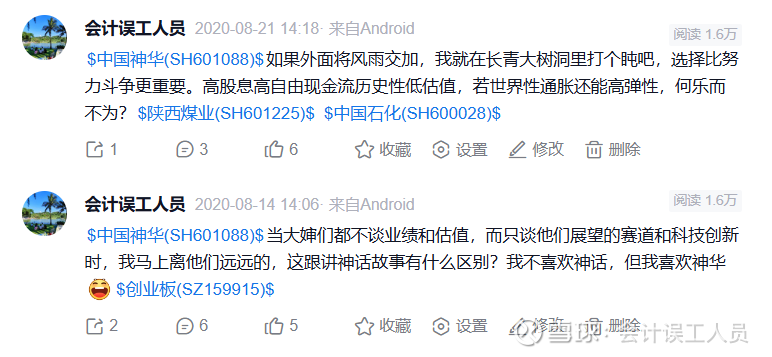

似乎我个人对于优质高股息率是一直的渴望:

8. 投资的本质是以安全持久靠谱的方式获取足够高的内在回报率过程

2023-10-30日文章《普通股民投资的本质是什么?》”只谈狭义的股民的投资的本质是什么?

投资的本质是以安全持久靠谱的方式获取足够高的内在回报率过程。这是我的理解。1. 投资应该放在家庭战略安全高度为前提的科学规划和约束。2. 投资的本质是以安全持久靠谱的方式获取足够尽可能高的内在回报率过程。换句话说如果公司基本面改变了或预期内在回报率不及预期或其他有更好的标的,我个人马上用脚投票。 3. 科学投资一定知道安全边际和边界“

9. 没有质疑就没有投资。

2023-11-20文章《没有质疑就没有投资》:”感觉投资如此不确定,那我该如何做?作为投资,先找到表面上自己觉得性价比不错的公司,就今天而言,按目前的行业竞争演变,大概的上限和下线和平滑中枢的供求价格应该多少?这个公司是否可以毫发无伤撑过行业冬天? 这个公司未来三五年是否给你带来20-50%股息?这个投资多久多快可以通过内在回报(股息)回本?回本路径多靠谱?足够有绝对优势的行业竞争优势在低迷时带来足够安全边际的保底利润,并在行业高亢时带来业绩弹性空间?是否足够低的负债体量和负债率?是否足够美的现金流是否赚得是真金白银?是否有长期高分红和值得信赖的管理层和大股东?

任何一家公司,如果没有识别出它的几个足以让公司业绩爆发改变的几个优点同时多个细思则恐的可能引起业绩大幅下跌风险点来源,那说明你对这个公司这个行业大概率理解不够。”

10. 我个人的策略是始终坚持全市场的《动态最高安全边际和最高性价比》:

“高的股息率就是拒绝对方画饼,即使最后落得被买单,起码,这饼吃下去了,至少不亏。我总是觉得,钱在你口袋,您就是市场的大爷,你把钱押注牌桌就身不由己。要么不玩,玩的话就得有兜底的机制。

那会不会错过很多机会呀?会呀,但我想会错过更多大坑,这个市场不亏就打败了90%概率。

为何不适度降低门槛?我不想失去我刚需的本金去博弈我并不是刚需的超额利润,我不需要做到神一样,我只是普通人。”

“作为个人,我不搞股票恋爱,坚持动态最高安全边际和最高性价比对比最可能大的市场选择。我知道不容易,毕竟不对自己的条件狠一些,市场就会对我更狠。所以,我这笨猪择优质高息而躺平,睡醒了再睁开眼看看风把我吹到哪了?”

最后:投资一定有风险的概率,投资也是一件严肃的事,不是吹水加入抱团壮胆,需要科学严肃规划可以抵御任何可能的风险模式。